加快构建中国特色现代金融体系,其中一项重要任务是建立健全分工协作的金融机构体系,这是推动金融高质量发展的重要举措。

近年来,国有大型金融机构加速做优做强,中小金融机构立足当地开展特色化经营的能力和水平不断提升,政策性金融机构职能定位持续强化,保险业的经济减震器和社会稳定器功能稳步提升。分工合作、相互补充的金融机构体系为高质量发展注入更多金融活水。

种类丰富分工明确

“目前我国金融机构体系按其功能、地位和层级可以分为以下几大类。”仲量联行大中华区首席经济学家兼研究部总监庞溟认为,第一类是中央银行;第二类是国家金融监督管理总局、中国证券监督管理委员会、地方金融监督管理局等金融监管机构和中国银行间市场交易商协会、中国证券投资基金业协会等类金融监管机构;第三类是包括银行间市场、证券交易所、商品期货交易所、金融期货交易所等在内的交易场所;第四类是市场化、经营性的金融机构,主要包括受一行一局一会直接监管的持牌金融机构和除此之外的非持牌类金融机构。

“从层级看,从事地方金融业务的地方层面的其他金融组织包括小额贷款公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司、地方资产管理公司等。”庞溟表示。

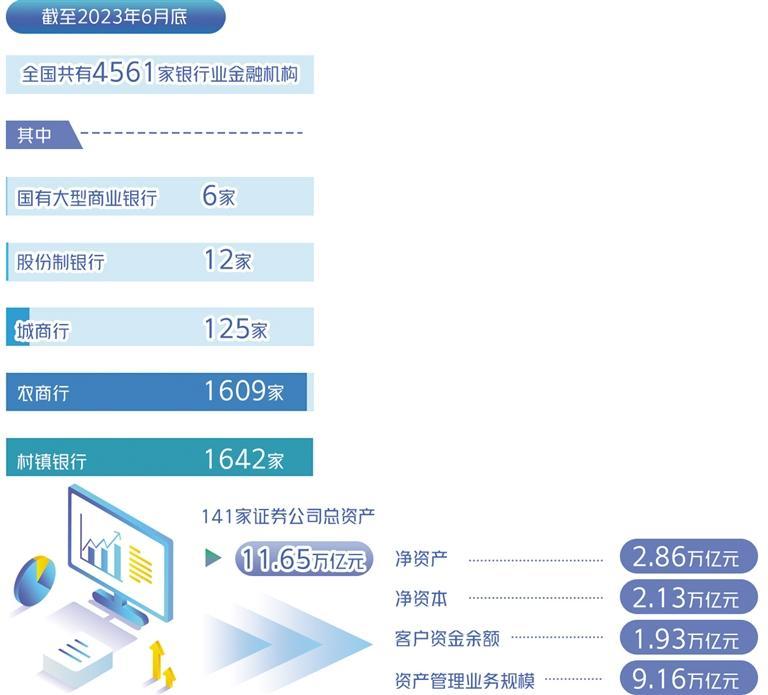

近年来,金融机构的种类更加多样,业态日趋丰富,分工更明确和细分,协作的基础不断强化。国家金融监督管理总局公布的银行业金融机构法人名单显示,截至2023年6月底,全国共有4561家银行业金融机构。机构类型包括开发性金融机构、政策性银行、国有大型商业银行、股份制商业银行、城市商业银行、民营银行、外资法人银行、村镇银行、信托公司、金融租赁公司等。其中,国有大型商业银行6家,股份制银行12家,城商行125家、农商行1609家,村镇银行1642家。此外,按照中国证券业协会数据,截至2023年6月30日,141家证券公司总资产11.65万亿元,净资产2.86万亿元,净资本2.13万亿元,客户资金余额1.93万亿元,资产管理业务规模9.16万亿元。

“由于经营主体及其提供的产品和服务千差万别,导致了对金融产品和服务的多样化需求。多种金融机构分工协作、各司其职,为经济运行提供所需要的各种金融产品和服务,有利于经济和金融的高质量发展。”北京大学经济学院教授苏剑表示。

光大银行金融市场部宏观研究员周茂华认为,国内金融体系各机构有着明确的分工定位,例如商业银行主要是满足居民和企业资金存贷、结算支付等业务,为日常实体经济活动提供金融支持;保险公司注重风险管理、资产保障及部分资金融资通过功能,对社会经济各环节起到一定管理和调节功能;基金、信托等机构偏重于为投资者资金提供管理与资产配置方面服务;期货公司与担保公司为投资者提供风险管理与信用增信服务;证券机构主要是为投资者提供证券投资交易、资产配置,以及企业融资服务等。

专家认为,建立健全分工协作的金融机构体系,可以优化金融资源配置、提高金融资源分配效率、提升我国金融业的经营稳健性和产品服务竞争力,更好地满足全社会多元化、综合化、便捷化的金融服务需求。“政策性金融机构在牵引带动支持重点领域和重大项目方面可以有特色、有亮点、有实效;国有大型金融机构在保证金融资源投放力度够、节奏稳、结构优、价格可持续方面可以发挥主导引领和创新推动作用;中小金融机构在严格准入标准和监管要求的前提下可以更加立足当地聚焦精细化、精准化、特色化、差异化、专门化运营与服务。”庞溟表示,金融机构的分工协作有助于加快构建广渠道、多层次、全方位、可持续的金融服务体系,持续提高金融服务实体经济的能力和支持力度、精准全力有效满足实体经济融资需求。

协作模式不断拓展

“在充分发挥各类型金融机构独特服务功能同时,遵循市场化、法治化和商业化的协作,有助于实现优势互补,提升金融服务实体经济质效。”周茂华表示,比如通过银行与保险机构合作,有助于降低银行信贷风险,引导更多资源流入“三农”、小微企业等领域;银行与私募股权投资机构合作,有助于补齐银行在产业股权投资方面短板,提升银行风险管理能力,通过创新金融产品提升金融服务科创企业能力等。

近年来,各地不断推动金融机构加速拓展协作模式,更好服务区域发展。比如,作为河南省新型“政银担”合作的发源地之一,驻马店市通过近几年的持续努力,至2023年10月底,“九县一区”全部签署新型“政银担”合作协议;河南农担驻马店分公司与中农工建邮储等5家国有商业银行和14家地方法人银行实现了合作,参与的市县两级银行机构已达50余家。2023年,全市新增“政银担”合作贷款3559笔、16.68亿元,累计带动1万余家新型农业主体增收。

2023年,人民银行扬州市分行经过与辖区银行机构多轮探讨、多方合作,指导地方法人农商行以景区7215亩湿地的碳汇预期收益权作质押,向高邮市清水潭旅游投资开发有限公司发放贷款100万元。该笔贷款在江苏省首创了“银保合作”模式。景区不仅凭借生态系统碳汇价值获得了信贷支持,还引入了“保险托底”,通过配套购入湿地碳汇遥感指数综合保险,以应对自然灾毁造成湿地范围内碳汇减损的不确定性,有效实现绿色信息汇聚共享。

近年来,很多地方结合区域金融发展实际相继成立金融行业协会,充分发挥行业协作机制,促进地方金融机构与政府部门、中介机构、中小企业之间的合作。比如,截至2023年6月末,福建融资担保公司、小额贷款公司、典当行、融资租赁公司、商业保理公司、地方资产管理公司、区域性股权市场等七类地方金融组织已超过2200家,注册资本超过1400亿元。2023年上半年,融资担保、小贷、典当、融资租赁、商业保理等五类地方金融组织共为各类经营主体提供融资支持超过4300亿元。福建省地方金融协会于2023年8月应运而生,引导地方金融组织依法经营、公平竞争,促进创新融合。

多措并举系统发力

进一步提升金融机构分工协作质效,还需发挥更多系统合力。“国有大型金融机构应当从聚焦‘做大’转变为更好地实现‘做优’‘做强’。要聚焦重大战略、重点领域和薄弱环节提供优先金融配置和优质金融服务,为实体经济提供更加高效适配的资金支持,大力支持国家重大战略和区域协调发展,将更多金融资源向科技创新、先进制造、绿色发展和中小微企业等重点领域倾斜,促进经济金融良性循环。”庞溟表示。

招联首席研究员董希淼认为,中小银行在我国银行体系中具有不可替代的独特作用,不只是全国性银行的补充。中小银行与小微企业、民营企业以及个体工商户“门当户对”,两者之间有着天然的相容性。政策应进一步发力支持发展较好的中小银行,从而改善金融服务不充分、不均衡等状况。他还认为,应进一步做大做强消费金融公司、汽车金融公司、金融租赁公司等相对灵活的非银行金融机构。

“在推动金融机构分工协作过程中,要进一步明确机构业务边界,更好取长补短,充分发挥金融服务优势。”周茂华表示,通过进一步提升金融监管水平,防范金融产品复杂化、规避监管及资金空转等潜在问题,以及跨机构、跨市场的风险传染问题。

专家认为,金融机构应在推动科技金融发展方面进一步协同发力。“要进一步加强协同配合,聚焦科技创新的重点领域和金融服务的短板弱项,深化金融供给侧结构性改革,推动完善包括信贷、债券、股票、保险、创业投资、融资担保在内全方位、多层次的科技金融服务体系。”苏剑表示。 (经济日报记者 董碧娟)

更多资讯或合作欢迎关注中国经济网官方微信(名称:中国经济网,id:ourcecn)